ไนท์แฟรงค์ประเทศไทยเผยภาพรวมตลาดอสังหาริมทรัพย์โลจิสติกส์ในช่วงครึ่งแรกของปี 2562

มร.มาร์คัส เบอร์เทนชอว์ กรรมการบริหารและหัวหน้าฝ่ายตัวแทนนายหน้า บริษัท ไนท์แฟรงค์ ประเทศไทย จำกัด กล่าวว่า “ในปี 2562 เราจะเห็นว่ามีความต้องการเพิ่มขึ้นในจากหลากหลายธุรกิจ โดยเฉพาะอย่างยิ่งธุรกิจด้านสินค้าอุปโภคบริโภคและ อีคอมเมิร์ซ เมื่อชนชั้นกลางในประเทศเติบโตขึ้น การใช้จ่ายของพวกเขาก็เพิ่มขึ้นตามเช่นกัน การเติบโตด้านการใช้จ่ายของผู้บริโภคแทบจะไม่ลดลงตลอด 25 ปีที่ผ่านมา ซึ่งคาดว่าจะเพิ่มขึ้นจาก 1.4 ล้านล้านบาทในปี 2561 เป็น 1.51 ล้านล้านบาทในปี 2562 ทั้งนี้ผู้ค้าปลีกและผู้ค้าส่งกำลังให้ความสนใจไปที่ศูนย์กระจายสินค้ากันอย่างมากเพื่อปรับตัวให้ทันตลาด”

ตัวบ่งชี้ตลาดโลจิสติกส์ ที่มา : ไนท์แฟรงค์ประเทศไทย

ที่มา : ไนท์แฟรงค์ประเทศไทย

ภาพรวมเศรษฐกิจ

เศรษฐกิจไทยปรับตัวลดลงในช่วงครึ่งแรกของปี 2562 เป็นอัตราการเติบโตที่ช้าที่สุดในช่วงห้าปีที่ผ่านมา ผลิตภัณฑ์มวลรวมในประเทศหรือจีดีพี (GDP) ในไตรมาสที่ 2 ปี 2562 โตขึ้นเพียงร้อยละ 2.3 เมื่อเทียบปีต่อปี ซึ่งลดลงจากร้อยละ 2.8 จากในไตรมาสแรก

เศรษฐกิจชะลอตัวอันเนื่องมาจากทั้งอุปสงค์ภายในประเทศและปัจจัยภายนอก ในไตรมาสที่ 2 ปี 2562 ค่าใช้จ่ายเพื่อการอุปโภคบริโภคของภาคเอกชนและภาครัฐปรับเพิ่มขึ้นร้อยละ 4.4 และร้อยละ 1.1 ตามลำดับ ในทางตรงกันข้ามค่าใช้จ่ายการบริโภคของภาคเอกชนและภาครัฐในไตรมาสที่ 4 ปี 2561 เพิ่มขึ้นร้อยละ 5.3 และร้อยละ 1.4 ตามลำดับ ส่วนการส่งออกไทยในช่วงครึ่งแรกของปี 2562 ปรับลดลงไปร้อยละ 7.9 ครึ่งปีต่อครึ่งปี จากที่เคยเติบโตที่ร้อยละ 3.6 ในช่วงครึ่งหลังของปี 2561 และการนำเข้าสินค้าปรับลดลง ร้อยละ 11.1 โดยจากที่เคยเพิ่มขึ้นร้อยละ 8.5 ในช่วงครึ่งหลังของปี 2561 ส่วนด้านความสามารถในการแข่งขันการส่งออกก็ลดลงเช่นกัน เป็นเพราะสงครามทางการค้าระหว่างสหรัฐฯ-จีน รวมถึงภาวะเงินบาทแข็งค่าเมื่อเทียบกับดอลลาร์สหรัฐฯ ซึ่งปรับขึ้นเร็วกว่ากว่าประเทศคู่แข่งอื่นๆ ในเอเชีย

ในขณะที่ จำนวนตู้ขนส่งสินค้าผ่านท่าเรือแหลมฉบังมีทั้งสิ้น 3,957,518 TEU อัตราการเติบโตคิดเป็นร้อยละ 0.3 เมื่อเทียบปีต่อปี และ เพิ่มขึ้นที่ร้อยละ 3.4 หากเปรียบเทียบกับจำนวนตู้ขนส่งสินค้าผ่านท่าเรือในช่วงครึ่งหลังของปี 2561

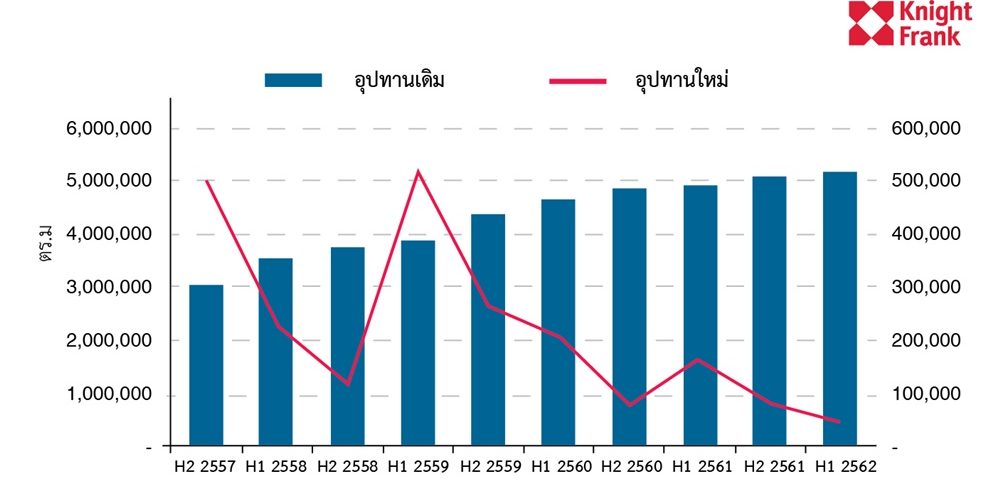

อุปทาน

ผลวิจัยของไนท์แฟรงค์ประเทศไทย เผยว่า ในช่วงครึ่งแรกของปี 2562 ปริมาณพื้นที่คลังสินค้าทั้งหมดในประเทศไทยเพิ่มขึ้น 43,500 ตร.ม. มีจำนวนพื้นที่รวมทั้งสิ้น 5,220,016 ตร.ม. เพิ่มขึ้นร้อยละ 2.4 ปีต่อปี ทางด้านอุปทานใหม่ที่เพิ่มเข้ามาในตลาดยังอยู่ในช่วงชะลอตัวนับตั้งแต่ช่วงครึ่งแรกของปี 2559 การเปิดตัวอุปทานใหม่นั้นมีจำกัดเพราะคลังสินค้าว่างที่มีอยู่เดิมยังคงเหลืออยู่มากในบางภูมิภาค ประกอบกับภาวะเศรษฐกิจที่ชะลอตัวในช่วงปีที่ผ่านมา

กราฟที่ 1

อุปทานพื้นที่คลังสินค้าในประเทศไทย ที่มา : ไนท์แฟรงค์ประเทศไทย

ที่มา : ไนท์แฟรงค์ประเทศไทย

อุปทานคลังสินค้า

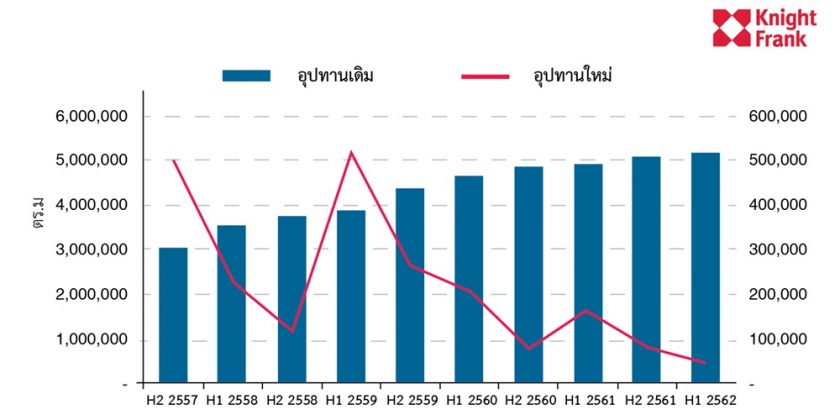

พื้นที่คลังสินค้าในประเทศที่มีความหนาแน่นมากที่สุดอยู่ใน 3 ภูมิภาค ได้แก่ กรุงเทพฯและปริมณฑล ชายฝั่งทะเลตะวันออก และภาคกลาง พื้นที่ที่มีส่วนแบ่งตลาดที่ใหญ่ที่สุด ได้แก่ กรุงเทพฯและปริมณฑล อยู่ที่ร้อยละ 41 หรือ 2,128,088 ตร.ม. โดยอุปทานคลังสินค้าในพื้นที่นี้เพิ่มขึ้นร้อยละ 1.2 ครึ่งปีต่อครึ่งปี เนื่องจากเป็นทำเลที่ผู้เช่าต้องการมากที่สุด โดยเฉพาะอย่างยิ่งจังหวัดสมุทรปราการซึ่งเป็นจุดเชื่อมต่อสำคัญระหว่างกรุงเทพฯ, สนามบินสุวรรณภูมิ, และเขตพัฒนาพิเศษภาคตะวันออก (EEC) สำหรับภาคกลางที่ปัจจุบันถือครองส่วนแบ่งตลาดที่ร้อยละ 16 มีอัตราการเติบโตของอุปทานสูงที่สุดในช่วงครึ่งปี 2562 โดยเพิ่มขึ้นที่ร้อยละ 2.3 ครึ่งปีต่อครึ่งปี และร้อยละ 5.9 ปีต่อปี อุปทานรวมบริเวณชายฝั่งทะเลตะวันออกไม่เปลี่ยนแปลงมากนักในครึ่งปี 2562 ถึงแม้ว่าจะเป็นศูนย์กลางทางการผลิตและกระจายสินค้า รวมไปถึงเป็นพื้นที่พิเศษในโครงการอีอีซีที่จะช่วยพัฒนาประเทศให้กลายเป็นพื้นที่การผลิตเชิงอุตสาหกรรมที่สำคัญ ส่วนหนึ่งเป็นผลมาจากการเข้ามาของอุปทานในปีก่อนๆ ที่ยังเกินความต้องการของตลาด ทั้งยังมีอัตราการครอบครองพื้นที่ที่ค่อนข้างต่ำหากเทียบกับกรุงเทพฯและภาคกลาง

กราฟที่ 2

คลังสินค้าในประเทศไทย โดยแบ่งตามพื้นที่  ที่มา : ไนท์แฟรงค์ประเทศไทย

ที่มา : ไนท์แฟรงค์ประเทศไทย

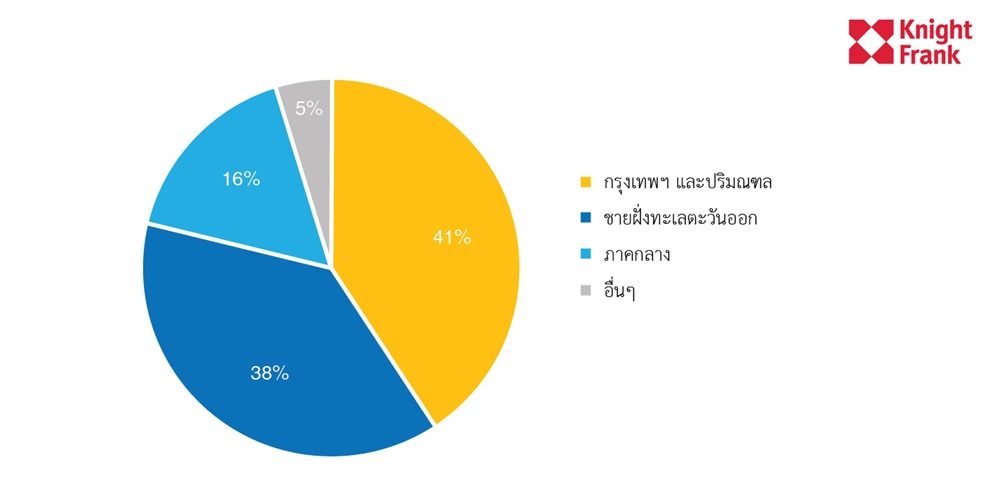

กราฟที่ 3

ไดนามิกส์ระหว่างอุปสงค์และอุปทานคลังสินค้าในประเทศไทย ที่มา : ไนท์แฟรงค์ประเทศไทย

ที่มา : ไนท์แฟรงค์ประเทศไทย

อุปสงค์

ในช่วงครึ่งแรกของปี 2562 การดูดซับสุทธิปรับเพิ่มพื้นที่ครอบครองรวมจำนวน 68,026 ตร.ม. เป็นจำนวนรวมทั้งสิ้น 4,486,787 ตร.ม. เพิ่มขึ้นร้อยละ 1.5 ครึ่งปีต่อครึ่งปี และร้อยละ 6.1 ปีต่อปี การดูดซับสุทธิแสดงให้เห็นถึงความต้องการของพื้นที่คลังสินค้าในตลาดอยู่ในระดับที่ดี ธุรกิจอีคอมเมิร์ซเป็นแรงขับเคลื่อนสำคัญต่อความต้องการพื้นที่คลังสินค้า ซึ่งล่าสุดตลาดอีคอมเมิร์ซมีอัตราการเติบโตที่น่าสนใจ และคาดว่าจะยังคงขยายตัวต่อไปได้อีกในปีถัดไป ถือเป็นปัจจัยสำคัญต่อการเติบโตของตลาดโลจิสติกส์

อย่างไรก็ตาม การดูดซับสุทธิปรับลดลงในช่วงไม่กี่ปีที่ผ่านมา ทำให้การดูดซับในปัจจุบันมีจำนวนอยู่ที่ 68,026 ตร.ม. ซึ่งต่ำกว่าค่าเฉลี่ยในช่วงห้าปีที่ 204,479 ตร.ม. ต่อครึ่งปี ส่วนหนึ่งอาจเป็นเพราะภาวะเศรษฐกิจโลกและเศรษฐกิจในประเทศที่ชะลอตัวลง นอกจากนี้ ความต้องการที่กำลังหันไปยังคลังสินค้าชนิด built-to-suit ซึ่งเป็นคลังสินค้าที่สร้างตามขนาดเฉพาะที่ผู้เช่าต้องการ เพื่อเพิ่มความเหมาะสมและประสิทธิภาพการดำเนินงานที่ซึ่งผู้เช่าจะให้ความสำคัญมากกว่าการประหยัดต้นทุนค่าเช่าเพียงอย่างเดียว อีกทั้งคลังสินค้าชนิด built-to-suit ยังช่วยให้นักพัฒนาฯ สามารถลดความเสี่ยงการเช่าได้ เนื่องจากต้องมีการลงนามในสัญญาเช่าก่อนเริ่มต้นการก่อสร้างโครงการ และผู้เช่ามีแนวโน้มที่จะต่ออายุสัญญาเช่าเพราะตัวเลือกอื่นมีจำกัด นอกจากนี้ในปัจจุบันมีนักพัฒนาฯเพียงไม่กี่รายที่มีความเชี่ยวชาญและประสบการณ์เพียงพอต่อการเปิดให้บริการด้านนี้ ดังนั้นอุปทานในตลาดในปัจจุบันส่วนใหญ่ยังคงเป็นคลังสินค้าแบบเดิม แต่สถานการณ์อาจเปลี่ยนแปลงหากมีโครงการคลังสินค้าชนิด built-to-suit พร้อมให้บริการมากขึ้น และในอนาคตผู้เช่ามีความต้องการต่อการบริการประเภทนี้มากขึ้น

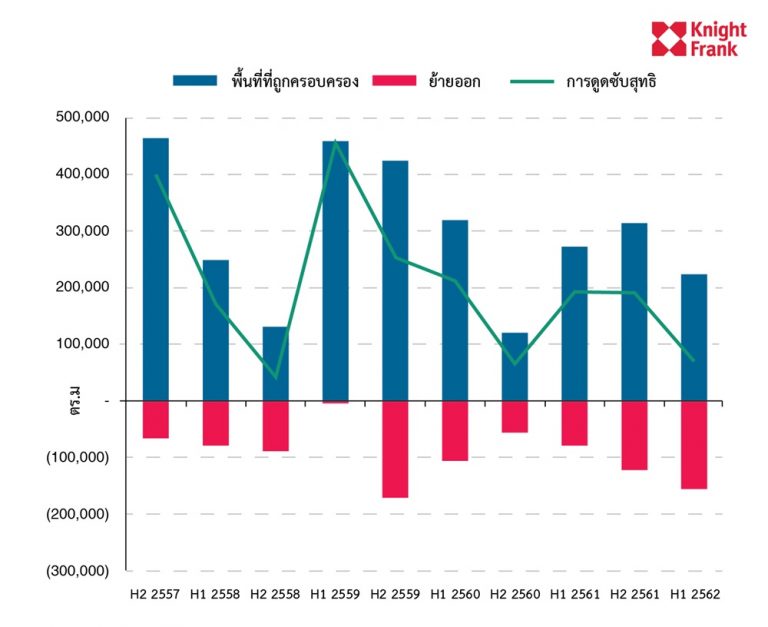

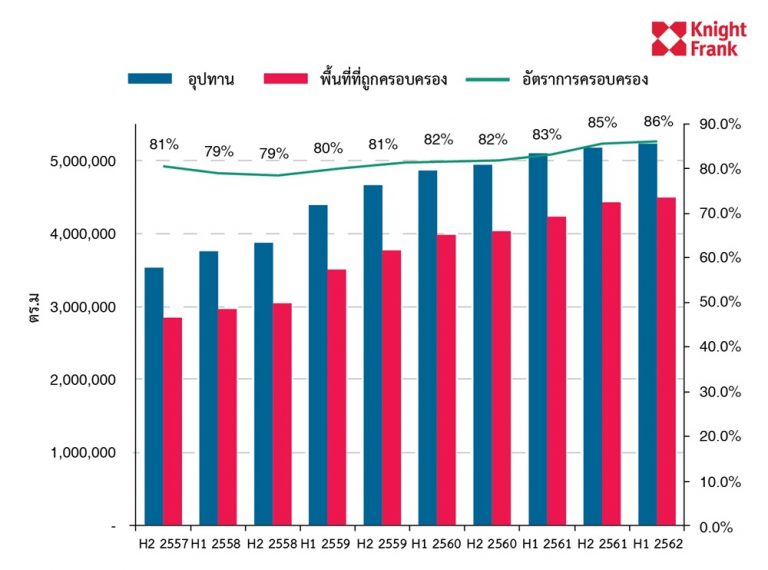

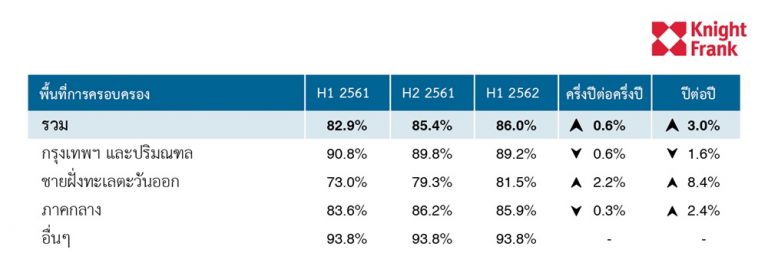

อัตราการครอบครองพื้นที่เพิ่มขึ้นเป็นร้อยละ 86 จากเดิมอยู่ที่ร้อยละ 85.4 ในช่วงครึ่งแรกของปี 2562 ซึ่งมีการเพิ่มขึ้นตั้งแต่ช่วงครึ่งหลังของปี 2558 แสดงให้เห็นถึงความต้องการพื้นที่คลังสินค้าที่เพิ่มขึ้นในช่วงไม่กี่ปีที่ผ่านมา โดยตลาดในกรุงเทพฯและปริมณฑลยังคงแข็งแกร่งที่สุด แม้ว่าอัตราการครอบครองจะลดลงร้อยละ 0.6 อยู่ที่ร้อยละ 89.2 อย่างไรก็ตามพื้นที่ในกรุงเทพฯและสมุทรปราการยังเป็นทำเลที่ต้องการทางโลจิสติกส์มากที่สุด ส่วนพื้นที่ในนนทบุรีและสมุทรสาครมีความต้องการน้อยกว่าเนื่องจากไม่เชื่อมต่อกับศูนย์กลางการผลิตหรือศูนย์กระจายสินค้าในขณะที่อุปสงค์ในพื้นที่บริเวณชายฝั่งทะเลตะวันออกยังคงมีความแข็งแกร่ง เนื่องจากมีอัตราการครอบครองเพิ่มขึ้นร้อยละ 81.5แม้ว่าจะยังต่ำกว่าพื้นที่อื่นก็ตาม แต่กลับมีอัตราการครอบครองเพิ่มขึ้นร้อยละ 2.2 ครึ่งปีต่อครึ่งปี และร้อยละ 8.4 ปีต่อปี นับเป็นอัตราการเติบโตที่สูงสุดกว่าทุกพื้นที่

กราฟที่ 4

อุปทาน อุปสงค์ และอัตราการครอบครองพื้นที่คลังสินค้าในประเทศไทย ที่มา : ไนท์แฟรงค์ประเทศไทย

ที่มา : ไนท์แฟรงค์ประเทศไทย

ตารางที่ 1

อัตราการครอบครองพื้นที่คลังสินค้าในประเทศไทย โดยแบ่งตามพื้นที่ ที่มา : ไนท์แฟรงค์ประเทศไทย

ที่มา : ไนท์แฟรงค์ประเทศไทย

อัตราค่าเช่า

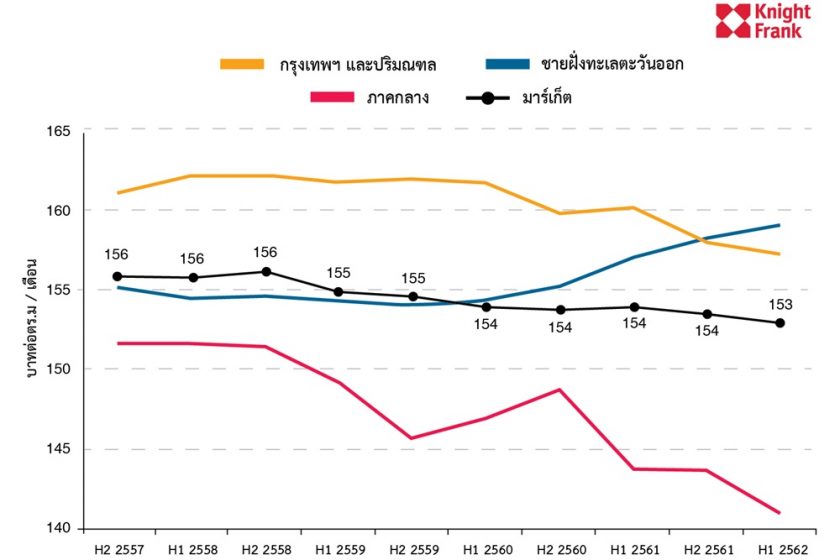

อัตราค่าเช่าโดยเฉลี่ยของพื้นที่คลังสินค้ายังค่อนข้างคงที่ โดยมีการปรับลดลงเพียงเล็กน้อยโดยอยู่ที่ 153 บาทต่อตารางเมตรต่อเดือน ลดลงเพียงร้อยละ 0.3 ครึ่งปีต่อครึ่งปี และร้อยละ 0.5 ปีต่อปี ภาคกลางมีการปรับลงของราคาค่าเช่ามากที่สุด โดยเฉลี่ยลดลงไปร้อยละ 1.9 ครึ่งปีต่อครึ่งปี อยู่ที่ 141 บาท ถึงแม้ว่าราคาค่าเช่าในกรุงเทพฯ ปริมณฑลและภาคกลางปรับลดลงไปเพียงเล็กน้อยในช่วงไม่กี่ปีที่ผ่านมา แต่ราคาค่าเช่าในบริเวณพื้นที่ชายฝั่งทะเลตะวันออกกลับสามารถปรับราคาเพิ่มขึ้นได้ โดยราคาค่าเช่าเฉลี่ยปรับเพิ่มขึ้นร้อยละ 0.5 ครึ่งปีต่อครึงปี และร้อยละ 1.3 ปีต่อปี โดยมีราคาอยู่ที่ 159 บาท ซึ่งสูงกว่าราคาค่าเช่าในกรุงเทพฯและปริมณฑล ซึ่งอยู่ที่ 157 บาท การเพิ่มขึ้นของค่าเช่าในบริเวณชายฝั่งทะเลตะวันออกอาจเป็นผลมาจากความต้องการที่สูงอย่างต่อเนื่อง ควบคู่ไปกับอุปทานใหม่ในพื้นที่ที่มีจำกัด

ราคาค่าเช่าในกรุงเทพฯและปริมณฑลอยู่ระหว่าง 110-180 บาทต่อตารางเมตรต่อเดือน ขณะที่อุปสงค์ในพื้นที่สมุทรสาครและนนทบุรีมีจำกัดเมื่อเทียบกับกรุงเทพฯและสมุทรปราการ ส่งผลให้เกิดส่วนต่างของราคาค่าเช่า ส่วนราคาค่าเช่าในบริเวณชายฝั่งทะเลตะวันออกก็มีช่วงราคาค่อนข้างห่างกันอย่างมาก โดยมีราคาระหว่าง 100 บาท จนไปถึง 200 บาทสำหรับคลังสินค้าไฮเอนด์ อย่างไรก็ตามคลังสินค้าที่ตั้งอยู่ในจังหวัดที่ถูกกำหนดให้เป็นพื้นที่อีอีซีไม่ได้หมายความว่าจะเป็นที่ต้องการเสมอไป คลังสินค้าที่เชื่อมต่อกับถนนสายหลัก พื้นที่นิคมอุตสาหกรรม หรือโครงสร้างพื้นฐานการขนส่งที่สำคัญ เช่น ท่าเรือแหลมฉบัง กลับสามารถกำหนดราคาค่าเช่าได้สูงกว่า

กราฟที่ 5

ราคาค่าเช่าโดยเฉลี่ยของพื้นที่คลังสินค้าในประเทศไทย โดยแบ่งตามพื้นที่ ที่มา : ไนท์แฟรงค์ประเทศไทย

ที่มา : ไนท์แฟรงค์ประเทศไทย

ภาพรวม

อุปทานและอุปสงค์ด้านพื้นที่คลังสินค้ามีแนวโน้มปรับลดลงในระยะหนึ่ง เพราะนักพัฒนาฯและผู้เช่าหลายรายอาจชะลอการเปิดตัวโครงการและการลงทุนเพิ่มเติมเนื่องจากต้องปรับตัวให้เข้ากับภาวะเศรษฐกิจ ส่วนราคาค่าเช่าคลังสินค้ามีแนวโน้มจะปรับลงอีกเนื่องจากผู้ให้เช่าต้องแข่งขันกันเพื่อดึงดูดผู้เช่าที่กำลังมองหาพื้นที่ใหม่ ปัจจัยพื้นฐานทางเศรษฐกิจที่มั่นคง การใช้จ่ายของภาครัฐอย่างยั่งยืนด้านโครงสร้างพื้นฐานและข้อเสนอจากคณะกรรมการส่งเสริมการลงทุนจะทำให้ประเทศไทยเป็นที่น่าสนใจในสายตาของนักลงทุนต่างประเทศ โดยเฉพาะอย่างยิ่งนักลงทุนที่กำลังมองหาพื้นที่ย้ายฐานการผลิตจากประเทศจีน พื้นที่ที่น่าจะได้รับความสนใจคงเป็นพื้นที่บริเวณชายฝั่งทะเลตะวันออกที่มีความยืดหยุ่นด้านราคาค่าเช่าและอัตราการครอบครองที่ดี แม้ว่าจะมีสภาพแวดล้อมที่ไม่เอื้อต่อการทำธุรกิจนักก็ตาม นอกจากนี้ตลาดอีคอมเมิร์ซจะสามารถผลักดันการเติบโตให้กับตลาดโลจิสติกส์ทั้งประเทศได้